卖掉北京的三室一厅到纽约买套高端公寓,以国内的房产投资思维来看,这一切只是看上去挺美。

近几年,中国公民远赴海外投资买房,已经不是什么新鲜事了。他们相信中国的房地产市场已开始降温,投资回报率有限。而美国房地产经历了衰退之后,现在是抄底的最好时机,也是以钱生钱的最佳理财方式。

纽约的房地产中介菲尔德女士,一直从事豪华公寓的销售,自2008年起她便定期飞往中国,在中国本土会见潜在的买家。与此同时,她还非常认真地学习普通话,并在大学兼修中国商业文化的课程。现在中国富人越来越多,她承认“对中国人投入了越来越多的关注”。

26岁的刘小姐最近就卖掉了北京的房产,在曼哈顿购买了一套高端公寓,推开窗户,外面是纽约著名的天际线。她搬进新家的兴奋溢于言表,因为这座现代化公寓配有网球场和游泳池,“房子的附属设施令人惊叹!”刘小姐十分看好这笔投资的“钱途”,而刘小姐只是成千上万来美国买房投资的中国人之一。

对于涌入的中国富人,纽约市房产评估机构Miller Samuel Inc.的高管米勒表示:“我愿意将这个趋势描述为,我们正在建造世界上最昂贵的银行保险箱。”

支撑美国炒房热的三大基点

事实果真如此吗?首先不妨看一看,美国人民的炒房历史。

近三十年来,由于华尔街提倡以钱生钱、提前消费、信贷消费的经济模式,也就是以不劳而获为诱饵,使广大民众放弃储蓄,去追求所谓的高额利润。虽然瞄准了高利润的房市,媒体和舆论的宣传也煽起了人们购房的欲望,但炒热房市却缺乏必备的三个基本点,即低利率、宽松信贷和良好的就业前景。此三点缺一不可,不然房市根本就无法繁荣,巧取高额利润也就无从谈起。

历史总是充满巧合,从1995 年7月2日这天开始,三个基本点开始逐渐达成。这一天,全美房屋市场三十年的固定利率调至8%以下,浮动利率在 6% 以下。这一年美国中档房子的房价(假设首付20%)按固定利率支付房贷,每个月只需 675 美元。与此同时,美国的就业市场前景一片光明,比历史上任何时候都来得好。家庭年收入加倍的增长,失业率从20世纪80年代的7.5%下降到1995年的5.5%。到了上世纪90年代末,失业率更是降到了4%以下,这是二战后的最低点。适逢克林顿政府执政,积极推动监管机构,促使贷款机构把过去不够资格申请房贷的低收入族裔,如非洲裔和西班牙裔家庭优先列入贷款范围。那个时期全球被美国的经济和工作机会所吸引,南亚、拉丁美洲和东欧的新移民,包括全世界合法、非法的移民,以每年50万的人数加入到美国的大熔炉。新来的家庭需要房子安家,因此每建造四栋新屋,就有一栋是为新移民建造的。

面对大好的市场前景,美国房屋价格连续8年升温。放款银行和房贷机构持续看好房市,美国民众的购房能力似乎也依然强劲。所有人都存着这样一种假设,既然房价在过去几年一直朝上涨,那么将来也依旧会上涨,他们坚信:房地产永远不会往下跌。事实上,世人都存有这种心态。

但当房产的价格脱离了其基本的价值,泡沫就形成了。如果说前8年的房市热是由供求关系促成的,诸如稳定的家庭收入、丰厚的储蓄和购买能力,那么当房市泡沫被吹起来的时候,购房就不是为了简单的居住,而是把买房当成盈利丰厚的投资工具。投机客纷纷进场,泡沫渐渐地越吹越大。

美国全民炒房终酿成房市的巨大泡沫。当2008年泡沫被刺破时,房价下跌超过35%,蒸发了7万亿美元!当年笃信房产投资的民众瞬间由“富翁”变成了“负翁”,成了名副其实的房奴。更可怕的后果是,一场经济危机快速地席卷了全球。

全球房市“健康”堪忧

随着全球经济一体化,全球已经是同此凉热了。美国的金融海啸演变成全球金融危机,令不少国家因陷入债务危机而濒临破产,甚至已威胁到了国家主权。危机之初先是冰岛发出求救信号,然后是迪拜、希腊,接着告急的是爱尔兰,很快又传染至葡萄牙、意大利和西班牙,甚至加拿大、澳大利亚都受到了影响。

如果仅仅是一个国家发生债务问题,还可能是偶然的突发事件,但是债务危机接二连三不断地发生,大家不禁要问,究竟是什么原因,使这些发达国家骨牌效应式地倒在巨额债务中?结论只有一个:这些国家所采用的经济模式错了!

就拿迪拜来说,前几年高杠杆的金融衍生产品,将迪拜从沙漠上高高地托举起来,无数美轮美奂的建筑脱颖而出:充满活力的“跳舞塔”、绚丽的“迪拜珍珠”、古典的“迪拜大金字塔”、尖利的“阿拉伯尖刀”、怪异的“迪拜塔”……造就了一座繁荣的海市蜃楼,成为世界的奢华之都。在金融危机的肆虐下,迪拜面临外资抽逃,资产缩水,房价比顶峰时期下滑了五成,一些工程因资金短缺中途停工。迪拜从“辉煌”到窘迫告诉我们,以抵押未来换取眼前短暂的繁荣,无一例外的都将遭遇下一轮的经济危机。

事实证明,全球投机炒热房市的国家或地区,都尝过自己酿制的苦果,美国、西班牙、日本、迪拜、中国香港、冰岛、加拿大、爱尔兰、意大利、塞浦路斯、克罗地亚……

房地产是值得投资的财富吗?不是!至少在欧美不是!“房地产是投资性财富”的说法,是这个世界0.5%的富人对绝大多数穷人的集体洗脑,因为那是他们快速牟利最经典、最便捷的招式,屡试不爽。除此之外,他们很少会找到如此快速的致富方式,而科技革命和产业革命的致富速度总是远远落后于人们对财富的向往速度。

跨海房产不是好投资

经过各国政府这几年全力挽救市场,经济逐渐改善,失业率逐渐下降,银行贷款政策也开始放宽。这些利好的消息,本该有利于房地产市场的复苏,但实际市场情况并未出现令人惊喜的场景,房价不再上涨,现房销售量也出现下滑。在此背景之下,中国民众却大批涌入美国投资买房,这可能会面临潜在的风险。

首先,即便中国人进入房市炒高了美国房价,但出于各种各样的其他因素,促使美国人不再对拥有自住房感兴趣,尽管他们付得起首付,并能获得银行贷款。他们认为购房是最糟的投资。

据Case-Shiller-Thompson有关购房者期望值的调查显示,潜在的购房者希望未来10年房屋每年的升值率应达到3%,这一数值比目前的平均按揭贷款利率低了近1.5个百分点。这意味着投资房产的回报率,从根本上来说为负值。而在2004年临近房地产泡沫的高峰期,这一预期值为12%。在一个健康的投资市场,房产预期收益至少应比通常的按揭贷款利率高。所以,在此情形下,理性的美国人会把钱用于其他投资。

其次,许多20~30岁出头的年经人发现,在经济衰退期间找工作变得异常艰难,同时还要偿还繁重的学生债务,因此购房的大笔投资,将成为经济复苏后他们最后考虑的问题。就目前而言,他们似乎更愿意租房。

此外,不管近几年消费者信心指数是上升还是下降,仍远低于经济衰退前,同时认为美国正朝着错误方向发展的美国人,比持有相反观点的要高出30%以上。而在购房时,消费者自身通常需要保持相对乐观的情绪,更广泛地说,需要对整体经济有所认可。但现在的美国人对整个经济前景不再乐观。

过去十年来,美国房市经历了繁荣的泡沫期,而泡沫破灭之后的次贷危机,使人们意识到投资房市并非一本万利,就像股市那样存在着风险。全球许多地方房价振幅超过50%(日本东京的房价曾大跌90%),至今美国许多城市的房价较泡沫前低了1/3。而且,标普500指数平均每年上涨8.26%,但美国房价几乎不动,扣除通胀因素之后,实际甚至是下跌的!纵观欧美近百年的房价平均走势,基本上仅和通胀率持平,也就是说,房地产对普通百姓而言并非投资的选项,只是生活方式的选择而已。

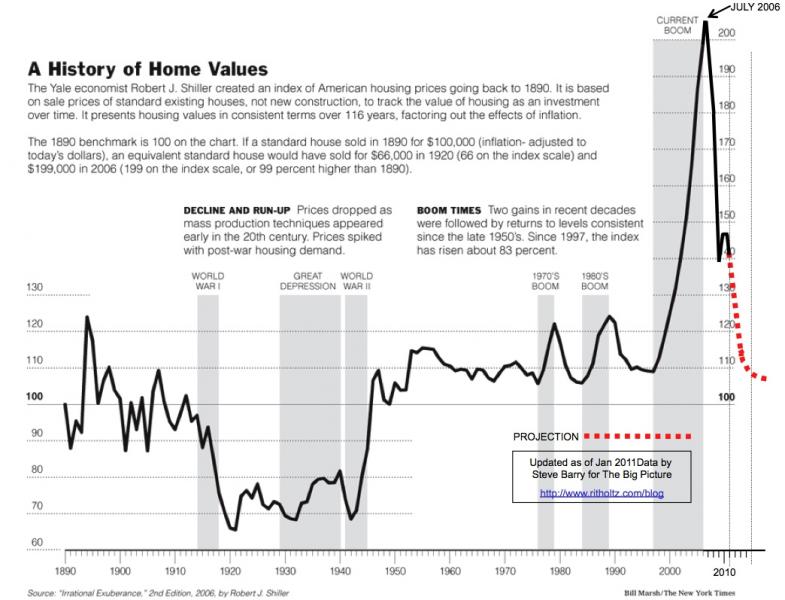

从美国前100多年房价的走势图可以看出,美国房价仅仅和通胀呈正相关,不会随着经济增长和股票收益一起上涨。

难以避开的持房成本

然而对于中国公民而言,投资美国房市必须计算巨大的持房成本,仅房产税平均每年就要支付2%以上,还要加上其他费用。举例来说,刘小姐作为个人投资者,假如2010年7月在迈阿密花16万美元买了一栋独立大洋房,唯一的不足之处是厨房太老旧。于是花费4万美元把厨房装修一新,跟丈夫一起定居迈阿密。

其实,刘小姐买房的实际成本是20万美元。因为广告费、律师费和经纪人费可以计入购房成本,出售房屋的价格减去成本才是净得的资本收益。为卖出好价钱而小修小补的维修费,按税务法并不计入购房成本。无特殊情况的话,资本利得税为15%(也就是赚100万美元,要缴纳15万美元利得税)。

假设2012年9月,美国房价迅速反弹,经纪人以65万美元卖掉了洋楼,刘小姐净得40万美元收益:65万美元-买房成本20万美元-律师费2万美元-经纪人费3万美元 = 净得40万美元。而卖房所得的资本收益,只有同时满足以下条件,才可享受联邦免税:第一,刘小姐或者她丈夫是这栋洋楼的屋主。第二,刘小姐和她丈夫在这栋洋楼里5年内居住超过24个月。第三,刘小姐或者她丈夫并没有在两年之内出售过其他任何房子。否则,当他们获利回吐时,就不能享受免税优惠,炒房的资本收益就不如想象的丰厚了。

而且,政府削减财政会影响房价。美国政府财政削减额度为850亿美元,这将影响房市的复苏。财政削减、联邦政府工作人员的无薪假期、减少失业金、以及减少军备开支等,都会导致失业和薪金收入降低,结果可能是国民生产总值的增长减少一个百分点。

目前美国的按揭利率很低,30年期固定利率仅为4.1%,这个利率迟早会提升的,一旦利率上升,人们购房的负担压力就会增加,那时很多家庭又会交不起按揭,2008年的次贷危机就有可能重演。所以从短期来看,美国楼市的真正回春还有很长的路要走;而长期而言,投资美国楼市更难有利可图。因此中国公民想投资美国楼市,需要三思。